"Las cosas serán a tu manera, si se mantiene un día más", cantó el grupo vocal Wilson Phillips.

Las empresas mineras parecen haber tomado esas letras a corazón, optando por mantener la producción siempre y cuando sus reservas de efectivo permiten y, en efecto retrasar una resolución tan esperada en el equilibrio entre la oferta y la demanda de materias primas secas, de acuerdo con una nueva nota de Goldman Sachs & Co.

La naturaleza de los metales y las consideraciones de comercio legal de minería combinados con una capacidad para almacenar el exceso de oferta en el largo plazo, significa que la industria se enfrenta a una conmoción ya que en el sector de la energía.

"Muchos de las estructuras [mineras] son activas ya no, sino más bien pasivos debido a las regulaciones ambientales", escriben los analistas de Goldman liderados por el Jefe de Productos Básicos de Investigación Jeffrey Currie.

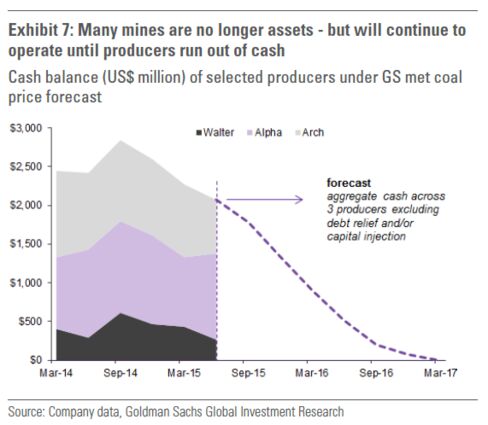

"Esto sugiere que, con el fin de retrasar los costos ambientales de rehabilitación de minas, las sanciones asociadas con el despido de los empleados y el incumplimiento de las obligaciones comerciales, propietarios operarán las instalaciones hasta que se les acaba el dinero y se ven obligados a suspender las operaciones."

La tendencia es particularmente cierto de los mineros del carbón de Estados Unidos, según los analistas, y subrayada por recientes subastas fallidos de los activos mineros. " La [última] semana vimos Alpha Natural Resources cancelar una subasta de 35 minas de carbón en el último minuto debido a la falta de interés, lo que ilustra el hecho de que algunos activos mineros agobiados con deudas pendientes y márgenes negativos se quedan sin ningún valor residual ", señala Goldman.

Las diferencias fundamentales entre los metales y las empresas de energía se han traducido en una menor volatilidad de los precios del oro, aluminio y productos secos similares en comparación con los productos relacionados con la energía, como el gas natural, la electricidad, y el crudo, dicen los analistas de Goldman.

"En teoría, una vez que la capacidad de almacenamiento de las violaciones del mercado energético, los precios deben derrumbarse debajo de los costos en efectivo para re-equilibrio de inmediato la oferta con la demanda. En la práctica, sin embargo, la tensión de funcionamiento de la energía es un concepto global, no local, como el incumplimiento de la capacidad de almacenamiento sucede más probable en lugares sin salida al mar, pero sí reducir poco a poco el exceso de oferta global ", los analistas escriben.

"En contraste, los metales pueden ser" apilados "en lugares de bajo costo en casi cualquier lugar en el mundo con mucha mayor densidad, es decir, en dólares por pie cuadrado, de la energía". Para ilustrar este punto, Goldman calcula que $ 1 mil millones de dólares en oro haría , a precios spot actuales, caber en un armario de la habitación de grandes dimensiones, mientras que $ 1 mil millones de dólares en petróleo podría tardar hasta 17 grandes portadores de crudo, cada uno con una capacidad de más de un cuarto de millón de toneladas de peso muerto.

Con un estimado de 12 meses de reservas de efectivo que quedan para algunos mineros de carbón de Estados Unidos, la tensión financiera necesita profundizar antes de que el equilibrio entre oferta y demanda, incluso comienza a resolverse.

"Esto nos lleva a predecir que los precios del petróleo superará la base y productos a granel una vez que la fase de inflexión actual ha seguido su curso, probablemente en algún momento de la segunda mitad de 2016", concluye Goldman. "Sobre una base macro esto también sugiere que algunos de la desaceleración de la manufactura global tal vez, los productores de costos más permanentes como los altos de los productos básicos de gasto de capital de obturación instalaciones sobre una base más permanente, sobre todo en el oeste."