El oro trepó un 1,4% a u$s 1.075,40 la onza este lunes en Nueva York, impulsado por las crecientes tensiones en Oriente Medio y una fuerte caída en las acciones y el dólar tras débiles datos de China que alentaron preocupaciones sobre el crecimiento global.

Los metales del grupo del platino, que al ser en su mayoría materias primas industriales están más expuestas que el oro a la debilidad económica, cayeron con fuerza luego de que sondeos sobre la actividad manufacturera de China socavaron cualquier expectativa de una recuperación en el sector.

El oro subió después de que Arabia Saudita rompió relaciones diplomáticas con Irán en respuesta a un ataque a su embajada en Teherán, tras la decisión de Riad de ejecutar a un prominente clérigo chií el sábado.

La noticia apuntaló los precios del petróleo hasta el 3%. Aunque el crudo limitó esas ganancias después de que datos de China alentaron preocupaciones sobre el crecimiento económico, el oro se benefició por la debilidad de las acciones y el dólar.

El oro cerró el 2054 con mermas de 10,4%, la tercera pérdida anual consecutiva, luego de tocar mínimos de casi seis años en diciembre de u$s 1.045,85 dólares.

El metal enfrenta otro año difícil en el 2016 ante las expectativas de un alza en las tasas de interés en Estados Unidos y la fortaleza del dólar, en momentos en que analistas prevén una mayor caída en los precios.

La Reserva Federal de Estados Unidos elevó las tasas en ese país por primera vez en diciembre y se espera que las suba aún más este año. El alza en las tasas afecta la demanda de oro que no devenga intereses, mientras que apuntala el dólar.

La guerra por dominar el mercado del almacenamiento de oro y plata física en Estados Unidos ha explotado desde la entrada de JPMorgan en este negocio, valorado en solamente 30 millones de dólares de ingresos anuales en 2011, según estimaciones de The Perth Mint.

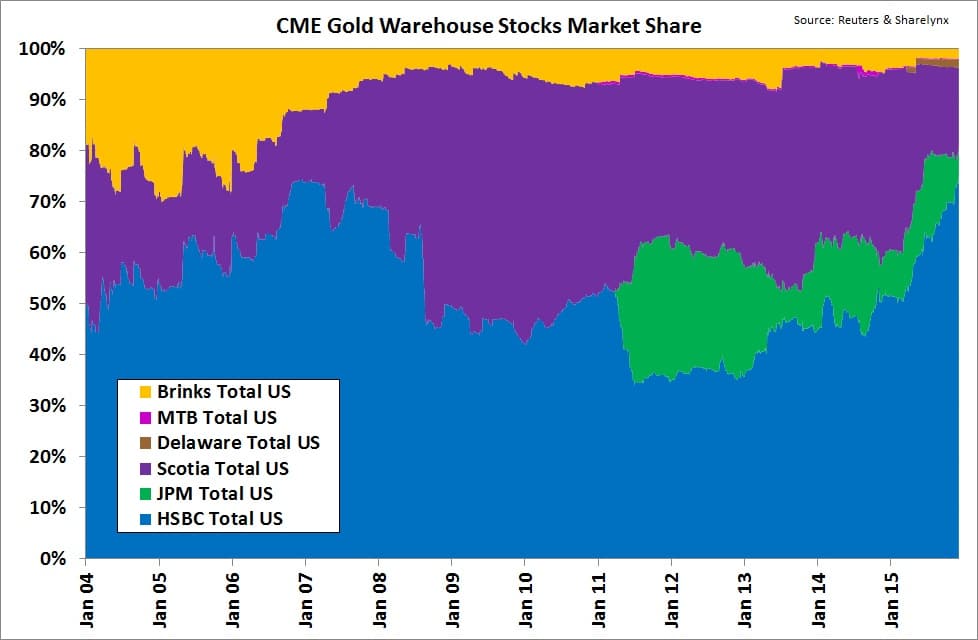

En la siguiente gráfica se muestra la distribución de los inventarios de oro en el COMEX. Se puede observar la acumulación de inventario de oro desde las 3 millones de onzas en 2004 hasta las 12 millones en el último mercado alcista del oro en 2011 y su caída de forma similar como en los ETFs. JPMorgan entró en el negocio del almacenamiento del oro en marzo 2011, hecho que sobre todo ha impactado en la cuota de mercado de HSBC y Scotia.

Antes de la llegada de JPMorgan, HSBC y Scotia tenían una cuota de mercado del 90%. La entrada de JPMorgan recortó la cuota de HSBC rápidamente del 50% al 35% y también la de Scotia. En 2013, HSBC ganó de nuevo cuota de JPMorgan y en 2015, de Scotia.

En el mercado del almacenamiento de la plata la dinámica es un poco diferente con el inventario de plata consistente alrededor de las 100 a 120 millones de onzas y un aumento hasta las 180 millones de onzas con la caída del precio del oro y la plata a diferencia del mercado del oro en el que el inventario ha caído drasticamente.

Además, el negocio del almacenamiento de plata también es más competitivo. Tanto Brink’s como Delaware tienen un papel más importante y las cuotas de mercado están más distribuidas. En el caso de la plata también se observa la entrada de JP Morgan, aunque no fue hasta mediados de 2012 que logró tener negocio. CNT entró en el mercado a finales de 2012.

Desde un punto de vista de cuota de mercado, JPMorgan y CNT han quitado cuota de mercado en el almacenamiento de plata a HSBC y Scotia y además han conseguido mantenerla.

A pesar de que el mercado para el almacenamiento del oro y la plata son dinámicos y competitivos es interesante observar que no compiten entre ellos por precio. Según el CME, todos cobran 15 dólares por cada 100 onzas de oro por contrato y mes, y 8,50 dólares por cada lingote de plata de 1.000 onzas por mes (excepto CNT que cobra 6,75 dólares). Con los precios actuales la comisión equivale a un 0,17% anual para el oro y un 0,75% para la plata.

Las comisiones no han cambiado desde junio 2014. Ninguno de los proveedores de almacenamiento cobra una comisión por entregar el metal en depósito al proveedor de almacenamiento dado que les interesa que los clientes quieran depositar su oro y plata, pero si que cobran una comisión de entrega física de salida que es diferente entre los distintos proveedores.

En la tabla se pueden observar los ingresos totales por almacenamiento de cada proveedor desde 2011 hasta la actualidad.

Debido a que los costes fijos para el almacenamiento de oro y plata físico son altos, cada onza adicional que se almacena en el sistema es beneficio, ya que el coste marginal de cada onza adicional es cercano a cero, dependiendo de los seguros necesarios.

El gran perdedor en este negocio ha sido Scotia que tenía un 32% de cuota de este mercado de 30 millones de dólares anuales en 2011 y que ha bajado al 14% en 2015 (un valor de 4 milliones). Los grandes beneficiados son CNT, que ha pasado de una cuota de cero al 8%, y JPMorgan con el 24%, que equivale a 7 milliones de dólares.

Quizás la apuesta de JPMorgan es similar a la de Goldman Sachs y HSBC para tomar posiciones en el mercado del oro y plata físico, tal como explicábamos en otro artículo reciente, para propiciar un cambio de tendencia en el mercado de los metales preciosos en el que el oro y la plata física tengan más peso que el oro y la plata de papel del COMEX.