JULIETA MARINO

El Denver Gold Forum (DGF), el foro más prestigioso sobre acciones de metales preciosos e inversión en el mundo, concluyó ayer en Colorado su edición de este año

Las principales mineras de oro del mundo como Goldcorp, Barrick Gold, y Newmont participaron del foro dando sus visiones sobre como sobrevivir en un momento de baja de precios de metale y alzas de costos. Además participaron empresas con sede en los EE.UU., Canadá, China, Rusia, Reino Unido, Perú, México y Australia y muchos de ellos con sus operaciones en una serie de otros países. Algunas de las conclusiones:

+ La caída de los precios del oro ha proporcionado un gran incentivo para lograr cambios -y también ha generado la atención de las mayoría de los CEOs de las mineras de oro sobre cómo poder sortear el momento y no salir maherido.

LAS DIEZ TOP PRESENTES EN DENVER

| Rango | Compañía | Domicilio | 2014 salida y (t) |

|

1. |

Barrick Gold |

Canadá |

194.4 |

|

2. |

Newmont Mining |

EE.UU |

150.7 |

|

3. |

AngloGold Ashanti |

Sudáfrica |

138.0 |

|

4. |

Goldcorp |

Canadá |

89.3 |

|

5. |

Kinross Gold |

Canadá |

83.0 |

|

6. |

Newcrest |

Australia |

72.4 |

|

7. |

Gold Fields |

Sudáfrica |

69.0 |

|

8. |

Sibanye Oro |

Sudáfrica |

49.4 |

|

9. |

Agnico Águila |

Canadá |

44.4 |

|

10. |

Recursos Randgold |

Jersey, Reino Unido |

35.7 |

+ Desde el punto de vista de los inversores hay que tener confianza en que estas compañías pueden manejar los precios del oro más bajos sin colapsar.

+ La reducción de costes en todos estos buscadores de oro se ha convertido en un arte - y en algunos casos es notable la gran parte de los ahorros han sido recortados, que está demostrando tener otros beneficios en términos de reducción interna burocracia y acelerar el proceso de toma de decisiones.

+ La mayor parte de los presentadores han aludido a la depreciación en moneda local (en el que gran parte de sus costos pueden incurrir) frente al dólar estadounidense (en el que se ganan sus ingresos), y la caída de los precios del petróleo. Estos son los dos factores transitorios fuera de su control y bien podrían dar la vuelta con consecuencias opuestas.

ESTRATEGIAS

Mientras que las pequeñas empresas hambrientas de opciones de financiación pueden ser blancos fáciles, otros más grandes están encontrando formas de reducir costes y recortar el gasto, dejando la posibilidad de una erupción del corporativos amarres mucho menos probables en el momento, sostuvieron los productores de Goldcorp Inc. en entrevistas en el Denver Gold Forum.

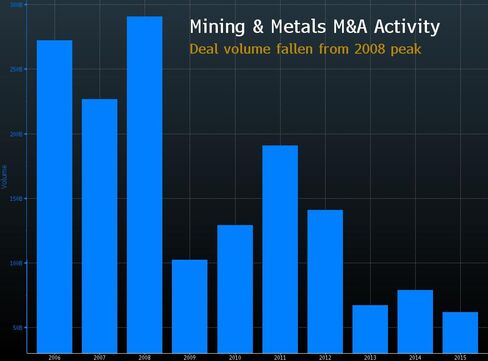

Sólo US$ 62.700 millones en acuerdos mineros se han anunciado este año, por debajo de US$ 191.000 millones en 2011, según datos compilados por Bloomberg. Eso es porque los mineros aún se centran en la reducción de la deuda y las operaciones de optimización después de la caída los precios del oro y la mayor goleada de equidad en una generación.El debilitamiento de las monedas locales también están escudando mineros de la peor parte de la crisis de lingotes, reduciendo la necesidad de ofertas en dificultades.

Los futuros del oro languidecen cerca de un mínimo de cinco años como la Reserva Federal se acerca a las tasas de interés, lo que reduce el atractivo del lingote, ya que no paga un rendimiento. Los precios más bajos han llevado a los inversores a castigar a los mineros.

Sin embargo, mientras que las grandes fusiones corporativas ha ido en baja de finales de los años, los principales productores, como Barrick Gold Corp., la mayor minera de lingotes del mundo, y Greenwood Village, con sede en Colorado y Newmont Mining Corp. han estado vendiendo activos para fortalecer sus balances explica Bloomberg.

Barrick y la venta de activos

Conforme informó el presidente de Barrick, Kelvin Dushnisky, la minera tendría interés en vender un paquete de seis activos de oro de Estados Unidos antes de fin de año con el que podría recaudar entre US$ 500 millones y US$ 700 millones en las ofertas.

Como parte de su plan para recortar al menos US$3 mil millones en deuda este año, Barrick vendería sus proyectos: Bald Mountain, Round Mountain, Spring Valley, Ruby Hill, Hilltop y Golden Sunlight, de Nevada y Montana.

Las versiones que circularon en el Denver Gold Forum, señalan que tanto Kinross como Newmont podrían ser las interesadas en adquirir los activos, según detalló Reuters.

En la conferencia, Dushnisky explicó que Barrick no contemplaba ningún acuerdo más de streaming y que se encuentra abierta a la venta de activos no esenciales aunque, tratandose de su mina de cobre Lumwana en Zambia, prefieren esperar a que mejoren los precios del cobre.

Eleonore, la estrella de Goldcorp

Goldcorp por su parte detalló en el Denver Gold Forum, el potencial en su mina de oro Éléonore en el norte de Quebec, a pesar de reducción en el pronóstico de producción para 2015.

"Mirando hacia el futuro, no estoy preocupado por Éléonore. Es una gran planta; un gran yacimiento" sostuvo Chuck Jeannes, presidente y CEO de la compañía.

La mina subterránea alcanzó la producción comercial el 1 de abril de 2015, después de verter primera medalla de oro en octubre pasado. El inicio más lento de lo esperado el resultado de la puesta en marcha cuestiones en el primer semestre de 2015, relativa a la prensa de filtro de relaves y el alimentador de la trituradora primaria. Sin embargo, esos problemas ya se han resuelto, explicó Jeannes, según el Northern Miner.

Éléonore actualmente cuenta con reservas de más de seis horizontes, de los cuales cuatro han visto extracción. Al cierre del año 2014, la mina de vida de 10 años tenía reservas de oro de 4,97 millones de oz de 24.57 millones de toneladas con una ley 6.30 gramos de oro por tonelada.

"Hemos añadido 1 millón de onzas de reservas del año pasado y todavía no hemos visto el fondo del depósito. Creemos que es muy fuerte el potencial de crecimiento de las reservas de la mina" afirmó el CEO.

Newmont apuesta a Conga

Newmont Mining Corporation, indicó en su participación en el Denver Gold Forum que el proyecto minero Conga en la región Cajamarca en Perú, continúa siendo “atractivo”, incluso con los actuales precios de los metales.

El CEO de la minera, Gary Goldberg, explicó que la minera sigue enfocada en lograr una “aceptación social” por parte de las comunidades aledañas al proyecto Minas Conga.

En otros temas, el ejecutivo dejó entrever que Newmont estaría interesado en comprar el 50% de la participación de Barrick en las operaciones de Kalgoorlie en Australia.

“Newmont está buscando mejorar su cartera, manteniendo su producción al mismo tiempo”, anotó Goldberg en una entrevista durante el foro.