Acuerdo por Navidad. El consejo de administración de Repsol aprobó ayer la adquisición de la petrolera canadiense Talisman. La operación queda ahora pendiente de la aprobación por parte de la compañía con sede en Calgary, cuyo consejo estaba reunido al cierre de esta edición, así como de las autoridades regulatorias canadienses y la junta general de accionistas de la citada compañía, lo que hace que el cierre definitivo de la operación se adentre en 2015. El desfase horario con el país norteamericano y las exigencias de los organismos reguladores extremó la discreción en el momento de detallar la operación.

El acelerón de Repsol para acordar antes de fin de año la compra motivó el interés de otros inversores. Entre ellos, figura el Canada Pension Plan Investment Board (CPPIB), que en su momento había pretendido adquirir parte de Talisman. Este fondo habría reforzado, según Bloomberg, sus pretensiones a la compra de la totalidad, lo que puede entorpecer el cierre.

El monto acordado por el consejo, que adelantó a ayer su reunión ordinaria mensual por las fiestas navideñas, ronda los 6.000 millones de euros (unos 9.500 millones de dólares canadienses), a los que hay que añadir la asunción de una deuda que a final del año pasado se acercaba a los 3.800 millones de euros. Es decir, un total de unos 10.000 millones de euros.

El jueves, los títulos de Talisman cerraron a 4,66 dólares canadienses (3,22 euros) por acción; pero el viernes, tras la aparición de las primeras informaciones sobre el renacido interés de Repsol por la compañía canadiense, el valor de los títulos se disparó un 18% y ayer más del 20%, pasando su capitalización a casi 6.200 millones de dólares canadienses (unos 4.250 millones).

Es decir, Repsol estaría pagando una prima cercana al 50% sobre el cierre de ayer y por encima de ese porcentaje comparado con el viernes, que es la cifra que manejó ayer el consejo. El precio fijado, sin deuda, está en torno a los 4,50 euros, por debajo de la media de los últimos seis meses y por encima de la de los últimos tres.

Por su parte, las acciones de Repsol perdieron ayer el 2,97%, que se suman al 5,88% que perdieron el pasado viernes. El valor de acción se sitúa así en 15,69 euros, una cifra similar a la que tenía en julio de 2013. Las exigencias de los principales accionistas de Repsol (Caixabank y Sacyr) es que la empresa se revalorice en el futuro con esta operación y mantenga el dividendo.

La empresa presidida por Antonio Brufau contaba con 10.400 millones de euros para realizar una operación de este tipo y recuperar el tamaño, y, precisamente, con esta compra consigue duplicar el que se había quedado tras la expropiación de YPF por el Gobierno argentino. Parte de esa liquidez proviene de la indemnización recibida por esa decisión, que había dejado cojo al grupo español en el área de exploración y producción (upstream).

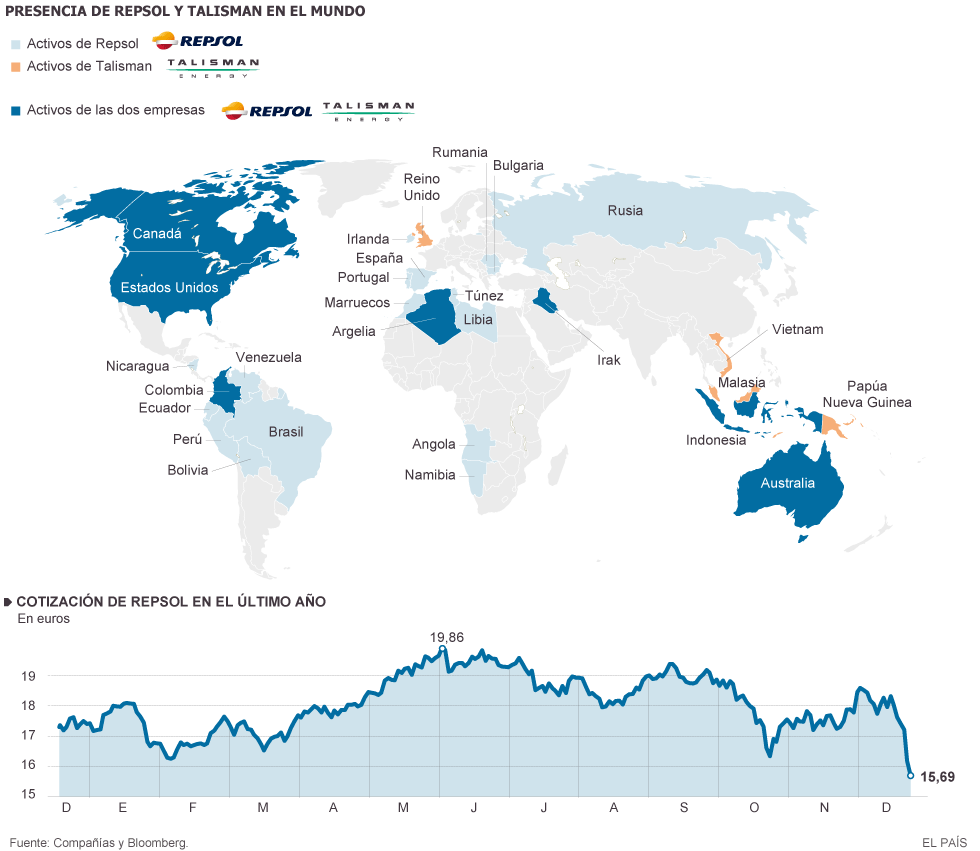

La compañía canadiense dispone de un perfil de negocio fuertemente orientado hacia esas actividades, con mayor peso de gas que de petróleo. Justamente lo que le interesa a Repsol para recuperar su puesto entre los mayores. Talisman opera en Norteamérica, Colombia, Sudeste asiático y Oceanía (Indonesia, Malaysia, Vietnam, Papua Nueva Guinea, Timor del Este y Australia), Kurdistán, Argelia, Reino Unido y Noruega, principalmente. El principal obstáculo en las negociaciones ha sido, precisamente, los activos que la compañía norteamericana tiene en el Atlántico Norte junto con la china Sinopec —socia de Repsol en Brasil— y que han provocado numerosos problemas de explotación.

Las negociaciones entre Repsol y Talisman han tenido dos fases. La primera, que se inició en la primera parte del año, se rompió tras exigir el grupo canadiense un desembolso del doble que el que ahora va a pagar más la asunción de la deuda, lo que elevaba la operación a una cifra que Repsol consideró inasumible, teniendo en cuenta además la existencia de otras posibilidades. Entonces la empresa valía unos 7.500 millones de euros con una cotización de 11,70 dólares canadiense (8,06 euros) tras revalorizarse por el interés de Repsol.

Sin embargo, los contactos no se rompieron del todo y las conversaciones se reiniciaron después del verano y se intensificaron en el último mes después de que Talisman decidiera bajar sus pretensiones. Al grupo canadiense le interesaba el acuerdo por su delicada situación financiera y al español también por las citadas razones que basan su estrategia tras la expropiación de YPF por el Gobierno argentino. Tras liquidar sus relaciones con Argentina, Repsol decidió centrar su estrategia de crecimiento en el área de la OCDE y especialmente en la actividad de upstream.

En el capital de Talisman figura el inversor estadounidense Carl Icahn desde octubre del año pasado y cuenta con un 7,3%. Según algunas fuentes, este no estaría muy alejado de las negociaciones. Otros accionistas significativos son los fondos Flanklin Resources, que posee un 12,92%, y T Rowe Price Associates, con el 5,53%. También están presentes en el capital el Royal Bank of Canada, con un 3,31%, y el Canadian Imperial Bank of Commerce, con el 2,33%.

Por VÍCTOR MARTÍNEZ.

El consejo de administración de Repsol aprobó ayer la compra de la petrolera canadiense Talisman Energy por un importe superior a los 6.000 millones de euros. El acuerdo adoptado por los gestores del grupo español implica lanzar una oferta sobre la totalidad de las acciones de Talisman, si bien la operación queda condicionada a su aprobación por parte del consejo de esta empresa.

La noticia disparó un 20% la acción de Talisman, hasta los 5,13 dólares por título. Esta cotización sitúa el valor bursátil del grupo en 4.250 millones de euros, a los que habría que sumar una deuda próxima a los 3.900 millones de euros. Si se incluye esta cifra, el volumen total de la operación rondaría los 10.000 millones de euros.

En cambio, las acciones de la española se resienten en la apertura de la sesión de este martes, con caídas superiores al 3%.

Precisamente, el fuerte apalancamiento de Talisman ha sido uno de los factores que han acelerado los contactos. El cierre de la operación se ha producido en una segunda ronda de negociaciones, tras fracasar un primer intento de acuerdo el pasado mes de julio por la discrepancia en torno al precio de la operación. La caída del barril de petróleo y el derivado debilitamiento en Bolsa de Talisman -ha perdido un 56% de su valor en seis meses- iniciaron una segunda ronda de contactos.

Al mismo tiempo que retomaba las conversaciones con Repsol, la petrolera canadiense ha sondeado otros posibles compradores, según informó la pasada semana al supervisor del mercado bursátil canadiense. En las últimas tres semanas las negociaciones entre las partes se han intensificado -a mediados de noviembre los gestores de Repsol casi descartaban la operación- y el pasado viernes varios directivos del grupo español viajaron a Calgary para cerrar un acuerdo.

La compra de Talisman Energy permitirá a Repsol aumentar en un 75% su producción de petróleo, hasta el entorno de los 850.000 barriles diarios. Además, la petrolera española refuerza su estrategia al incrementar su presencia en países de la OCDEy, especialmente, en Norteamérica. En este último mercado está ubicada la mitad de las reservas de hidrocarburos de Talisman, divididas en petróleo y gas. Asimismo, Repsol se refuerza en Colombia e introduce la cabeza en Asia, otro de los «mercados core» de la empresa canadiense.

Por otro lado, la petrolera española pone el punto y final al culebrón de YPF, la empresa argentina expropiada por el Gobierno de Cristina Kirchner en abril de 2012. Repsol ha usado parte de la indemnización de 3.640 millones de euros y los 1.000 millones obtenidos por la venta de acciones para financiar esta operación con recursos propios.

Talisman aportará a Repsol un 23% menos de la producción que tenía YPF en el momento de la expropiación, si bien permitirá al grupo español casi duplicar su tamaño en el negocio de exploración y producción de crudo. Además, el grupo norteamericano tiene unas reservas probadas de 1.006 millones de barriles equivalentes de petróleo, una cifra similar a la que manejaba entonces la petrolera argentina. Las reservas son tan importantes como la producción, ya que reflejan las perspectivas futuras de una petrolera.

Repsol presentará el próximo mes de febrero un nuevo plan estratégico para los ejercicios 2015-2018. El grupo había contemplado operaciones con un importe máximo de 12.000 millones de euros sin incrementar su endeudamiento, que actualmente asciende a 1.998 millones de euros. Las acciones del grupo cayeron ayer en Bolsa un 2,97%, hasta 15,69 euros.

La operación, de llegar a buen puerto, sería una de las mayores en tamaño ejecutadas por una empresa española en los últimos años. Por encima sólo se encuentran dos compras de Telefónica: la de E-Plus en 2013 por 8.550 millones de euros, y la adquisición a Portugal Telecom de su negocio brasileño por 7.500 millones. Otras grandes operaciones en los últimos ejercicios han sido la adquisición de Unión Fenosa por Gas Natural en 2008, por un importe de 5.496 millones, o la de Energy East por Iberdrola en 2007, con un importe de 6.015 millones.

Repsol ha confirmado hoy el acuerdo para la adquisición de la canadiense Talisman Energy por 8.300 millones de dólares (6.670 millones de euros), más la asunción de una deuda de 4.700 millones de dólares (3.776 millones), un montante que la convierte en "la mayor operación internacional realizada por una empresa española en los últimos 5 años".

El consejo de la petrolera española Repsol se reunió ayer a las 16 horas de forma extraordinaria, tal como adelantó esta edición online de EXPANSIÓN, para aprobar la oferta de compra sobre Talisman, una adquisición que prevé completar a mediados de 2015.

La operación, que ha sido "unánimemente aprobada y valorada de forma favorable" por ambos consejos de administración, se financiará con caja propia (procedente sobre todo de la expropiación de YPF) "junto con otras fuentes de liquidez". El grupo resultante de la compra estará presente en más de 50 países y superará los 27.000 empleados.

La compañía española ha señalado que Talisman le aportará a activos en producción de primera calidad y áreas de gran potencial exploratorio en Norteamérica (Canadá y Estados Unidos) y el Sudeste Asiático (Indonesia, Malasia y Vietnam), así como en Colombia y Noruega.

La compra de Talisman elevará el paso de Norteamérica en el grupo, "al suponer casi el 50% del capital empleado en el área de exploración de hidrocarburos de la compañía".

La petrolera española ha explicado que esta adquisición aumentará en "un 76% su producción de hidrocarburos" (hasta los 680.000 barriles equivalentes de petróleo al día) y un 55% su volumen de reservas.

Antonio Brufau, presidente de Repsol, ha asegurado que esta es una "operación trasformadora e ilusionante que nos convertirá en uno de los actores más importantes del sector energético internacional".

Por su parte, Chuck Williamson, presidente de Talisman, ha valorado positivamente un acuerdo que "demuestra la confianza de Repsol en los activos que Talisman ha desarrollado con gran esfuerzo".

La oferta de Repsol deberá ser aprobada por los accionistas de Talisman en una junta extraordinaria que tendrá lugar "antes del 19 de febrero de 2015".

JPMorgan ha asesorado a Repsol en la transacción, mientras que Nomura y Goldman Sachs han realizado esta tarea para Talisman.

Reactivación

Repsol ha reactivado la operación en un escenario de caída bursátil de Talisman por el bajón de los precios del crudo desde este verano.

En junio, cuando Repsol reconoció que negociaba con Talisman, y antes del hundimiento de los precios del barril, Talisman rozó máximos de cotización, con más de 11 dólares canadienses por acción. Hace unos días, las acciones habían caído hasta los 4 dólares. Talisman lleva ya desde el viernes con una fuerte revalorización en bolsa. Hoy, las acciones están subiendo un 20%, hasta los 6 dólares canadienses.

La oferta de Repsol ha ascendido a 8 dólares estadounidenses por acción, cifra que supone una prima del 24% sobre la cotización media de los últimos tres meses. Las acciones de Talisman cerraron el viernes a 4,29 dólares.

En el accionariado de Talisman participa inversor americano Carl Icahn, que, con el 7,3% del capital, es el segundo accionista de la petrolera. Icahn entró a precios superiores a los 10 dólares canadienses.

Los contactos entre ambas compañías se iniciaron antes del verano, sin que se llegara a un acuerdo tras varios meses. En el mercado, se dio por hecho entonces que las negociaciones se habían aparcado. Sin embargo, a la vuelta del verano, en plena debacle de los precios del petróleo, y con la capitalización de Talisman cayendo estrepitosamente, las conversaciones se han intensificado.

Tras su salida de Argentina, por la expropiación de YPF, y la monetización de los bonos entregados como compensación por parte del Gobierno argentino, Repsol busca reforzar su área de upstream con la adquisición de activos en países de la OCDE, donde existe una mayor estabilidad regulatoria.

El consejo de administración de Repsol aprobó ayer la compra de la canadiense Talisman Energy por un valor calculado en u$s 6.500 millones.

Con una capitalización bursátil de u$s 4.430 millones, Talisman vio tras el anuncio dispararse sus acciones, que subieron hasta un 18,07% en la Bolsa de Nueva York. La acción de Repsol, en tanto, perdía al mismo tiempo el 3% en la Bolsa de Madrid.

Repsol tiene capital disponible tras haberse embolsado u$s 6.300 millones a raíz de un acuerdo con la Argentina por la expropiación de YPF.

Talisman Energy, décima empresa petrolera y gasista de Canadá, está presente en América del Norte y en Colombia -donde tiene la mitad de sus actividades-, así como en Asia-Pacífico o en el mar del Norte.

La operación queda ahora pendiente de la aprobación por parte de la compañía con sede en Calgary.

Por Pablo Pardo.

En el último gran desplome del precio del petróleo en 1990, el gigante británico BP decidió segregar su división canadiense. A la hora de darle un nombre a la empresa hizo un concurso entre la plantilla: 250 acciones de la nueva compañía para el que encontrara una palabra adecuada. Así es como el contable que propuso Talisman se llevó 250 títulos.

La cuestión es si el afortunado empleado mantiene esas acciones ahora o no. En 1992, cuando salió a cotizar, esas 250 acciones valían 273 euros; en 2011, 7.620; el jueves, justo antes de que se reactivaran los rumores sobre una posible compra por parte de Repsol, apenas 1.075 euros. Descontada la inflación, la revalorización de los títulos es de un modesto 79% en estos 24 años. O sea, un modestísimo 2% anual.

¿Por qué Talisman había perdido un 86% de su valor en apenas tres años? En buena medida, porque es una empresa con mucha presencia upstream, es decir, en el sector de la producción de petróleo y gas natural. A medida que el precio del crudo se desploma, esas compañías están viendo cómo su rentabilidad se desploma y sus costes de financiación se disparan. Ahí es donde las empresas más fuertes en downstream (refinado y comercialización) pueden comprar activos baratos. Repsol pertenece a este último grupo.

Talisman es un ejemplo de esa situación. Durante años, la empresa canadiense ha invertido muy por encima del flujo de caja que ha generado, entrando en una serie de proyectos a largo plazo por todo el mundo, desde el Kurdistán iraquí hasta Vietnam, pasando por las grandes formaciones de Bakken y Eagle Ford, en EEUU, en las que el petróleo se extrae por medio de fracking.

Poner orden en la empresa ha sido el objetivo del consejero delegado de Talisman, Hal Kvisle, que asumió la dirección del grupo hace poco más de un año, después de haber logrado reconvertir otro gigante del sector en ese país, TransCanada, que es uno de los mayores constructores y operadores de oleoductos del mundo.

Así, el círculo se cierra. Talisman nació como una segregación de una empresa europea en un momento de desplome del precio del petróleo. Y parece que va a desparecer en otro momento bajista del crudo, a manos de otra compañía de Europa.