Entre las razones del alza figuran el elevado precio de la energía —que significa alrededor del 20% de los costos de las empresas—, los altos sueldos de los trabajadores y una ley del mineral que va a la baja.La industria que más recursos le aporta al fisco hoy enfrenta un complejo escenario, porque su competitividad va a la baja e impone grandes desafíos.

Uno de ellos es el alza de los costos, que en los últimos cinco años se han incrementado en 66%, pasando de US$ 1,51 por libra de cobre en 2008 a US$ 2,5 por libra de cobre en 2013, según datos del Consejo Minero.

Estos incrementos se han producido en un escenario de precios del metal más estables que los costos. En 2008 el valor del cobre promedió US$ 3,15 la libra y el año pasado el precio promedio fue de US$ 3,32 la libra. Durante este año el cobre promedia US$ 3,14, y se espera que baje.

Desde 2003 a 2008, la industria minera chilena exhibió, en promedio, costos 10,7% más bajos que los del resto de los países mineros. Pero la situación cambió, y desde 2009 en adelante son un 11,1% más altos que los de esos mismos países. “Solucionar esto es sumamente relevante para viabilizar la concreción de nuevas inversiones”, advierte Joaquín Villarino, presidente ejecutivo del Consejo Minero.

Los factores que inciden en esta situación son muchos, pero predominan el alto costo de la energía y el agua, la importante brecha entre productividad laboral y remuneraciones, y la caída en la ley del mineral, explica. Todo esto, agrega el líder gremial, ha afectado profundamente la competitividad del sector en los últimos años.

“Los márgenes de explotación bajaron en 2013 respecto de 2012, de acuerdo con los estados financieros compilados de las empresas socias del Consejo Minero.

Esto, como consecuencia de una baja de 2,2% en los ingresos de explotación, y de un alza de 9,9% en los costos de explotación”, indica Villarino.

Y añade que desde hace más de un año las compañías mineras vienen haciendo esfuerzos relevantes para contener costos, lo que debería empezar a mostrar frutos pronto. “Hay que recordar que muchos contratos son firmados a mediano o largo plazo, lo que genera cierta inercia. En algo ayuda el aumento en el tipo de cambio, en lo relativo a contención de costos en pesos, principalmente remuneraciones de trabajadores propios y de contratistas”, admite.

Chile hoy enfrenta una situación compleja de desventaja competitiva respecto de otros países mineros. La ley de mineral —concentración del metal en las rocas— ha caído de un 1,00 en 2004 a 0,70 en 2013. Esto significa que para obtener una tonelada de cobre fino en 2004 debían procesarse 100 toneladas de material, mientras que el año pasado ese volumen subió a 143 toneladas. Ese aumento significa un mayor costo de inversión, energía, insumos y trabajadores, explican desde el Consejo Minero.

Si bien la caída de la ley es un fenómeno mundial, el país ha sido uno de los más marcados por éste.

Un estudio de la consultora internacional Wood Mackenzie encargado por el gremio muestra que en 1994 el 21% de la producción mundial de cobre venía de yacimientos con mejor ley que en nuestro país. En 2010, en tanto, aumentó a 35%, y se proyecta que a 2020 la cifra se incremente hasta llegar a un 43%.

Por otro lado, desde 2006 se ve una caída ininterrumpida de la productividad laboral, lo que lleva a una creciente brecha con las remuneraciones de los trabajadores. El año pasado se observó una leve reversión, señalan en el Consejo. A partir del aumento de 6,3% en la producción de cobre y una caída en el empleo directo de la minería de 3,4%, la productividad pudo incrementarse.

Aún así, continuaron subiendo las remuneraciones, por lo que la brecha aún está lejos de cerrarse. El análisis de McKinsey de 2012 muestra que el costo de mano de obra en Chile es entre 33 y 188% más alto que en otros países mineros.

También la energía representa cerca del 20% de los costos del sector, y el mismo reporte señala que el precio es entre 67 y 91% más alto que en otros países mineros.

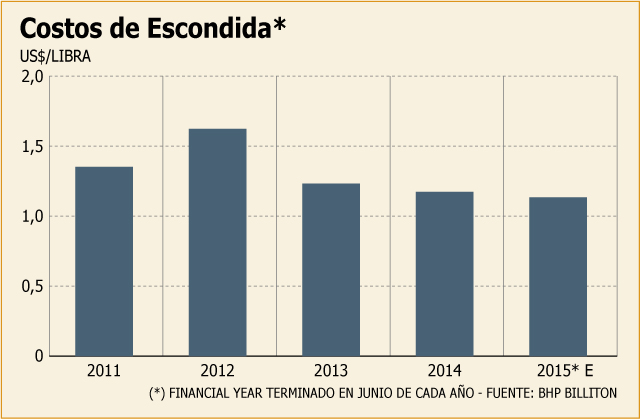

Costos de Escondida bajan 22% desde 2012 en medio de menor ley del mineral

df.cl

Pese a la baja de 9% que ha registrado ley del mineral que se extrae en Escondida, las medidas de contención y reducción de costos en esta faena están dando resultados.

Según informó el CEO de BHP Billiton, Andrew Mackenzie, los costos unitarios de producción en esta faena han disminuido en 22% en los últimos dos años.

Es más, para el año fiscal comprendido entre julio de este ejercicio y junio del próximo, se espera bajar este ítem en un 5% adicional (ver gráfico).

Lo anterior, acorde con los esfuerzos que la angloaustraliana está realizando en todas sus líneas de negocio, producto de una optimización de su portafolio de activos, al dividir la empresa y concentrarse en aquellos más rentables.

De hecho, a fines del año fiscal 2017, BHP Billiton espera tener US$ 3.500 millones en ganancias anualizadas producto de las mejoras en productividad. De ellas, US$ 2.300 millones vendrían del ahorro en costos de producción, explicaron en una presentación.

En Escondida, según había informado anteriormente, se han tomado diversas medidas para bajar costos. Una de ellas es la internalización y optimización de actividades de contratistas, lo que ha implicado un ahorro de US$ 190 millones para esta faena, lo que evidencia la línea de los cambios que se buscan lograr.

Más producción

Esto, de todos modos, tiene que ir acompañado de un alza en la producción. En el año fiscal que termina en junio de 2015, la compañía espera que esta faena aumente en 5% su producción. En el año fiscal 2014, la faena produjo 1,2 millón de toneladas.

Según datos de Cochilco, entre enero y agosto la elaboración del metal rojo de Escondida cayó 2,5%, respecto de igual lapso de 2013, lo que en el sindicato atribuyen a menores leyes de mineral y a problemas estacionales con el recurso hídrico.

De todos modos, para aumentar la producción de este activo, BHP Billiton está analizando la opción de hacer funcionar tres concentradoras. En la actualidad operan dos de estas unidades y la idea era que la tercera, hoy en construcción como parte del proyecto OGP 1, reemplazara a la de Los Colorados.

Sin embargo, en la empresa informaron que están evaluando extender la vida útil de Los Colorados. OGP 1 tendrá una capacidad de 152 mil tpd de concentrado de cobre y debería estar lista en junio de 2015.