A través de un hecho esencial enviado ayer a la Superintendencia de Valores y Seguros (SVS), la Compañía General de Electricidad (CGE) confirmó que se encuentra en proceso de negociación para la adquisición de la totalidad de sus acciones. La mayor distribuidora eléctrica por número de clientes del país pasaría a manos extranjeras. "Los accionistas mayoritarios de la sociedad: familia Marín, grupo Almería (Hornauer) y la familia Pérez Cruz han recibido ofertas no vinculantes, para la adquisición de la totalidad de sus acciones en la sociedad que contemplaría la formulación de una oferta pública que se dirigirá en términos igualitarios a todos los accionistas de la sociedad", dijo la firma.

Según trascendió, la compañía estaría en conversaciones con el fondo australiano IFM Investors y la firma colombiana Empresa Pública de Medellín (EPM).

Consultada la firma australiana, no estuvo disponible para realizar comentarios. Por su parte, la colombiana EPM declinó referirse en específico a la operación, pero señaló que "Chile es uno de los países objetivos de nuestra estrategia al 2022 y como empresa de servicios públicos integrados tenemos un abanico grande de posibilidades de negocio: generación y distribución de energía, distribución de gas por red, agua potable y recolección y tratamiento aguas residuales". Esta no sería la primera vez que EPM muestra interés en los activos de CGE. En 2012, la colombiana participó del proceso de venta de los activos de generación de CGE agrupados en las filiales Ibener y Enerplus, los que finalmente se adjudicó Duke Energy. Además, la firma ha manifestado su interés en ingresar al mercado de distribución de gas por redes, donde CGE a través de Gasco, controla Metrogas, la principal operadora a nivel nacional, con unos 500 mil clientes en el segmento residencial y comercial. En el mercado señalan que una eventual OPA para tomar el control de la firma involucraría recursos por al menos US$ 1.200 millones. Un informe de Renta4 Inversiones Globales valorizó la compañía en unos US$ 2.300 millones, estableciendo en julio pasado un precio objetivo por papel de $3.497 a doce meses.

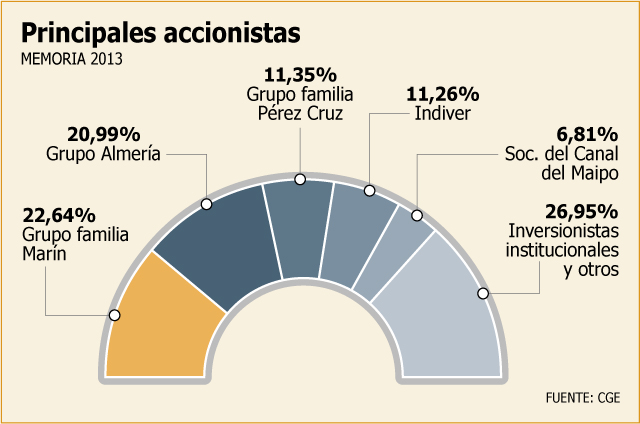

Según datos de la memoria 2013 de la firma, las tres familias controladoras tienen en total el 54,98% de la propiedad de la firma. Otros accionistas relevantes son Indiver, con un 11,26% y la Asociación de Canalistas sociedad del Canal del Maipo, con un 6,81%. Sólo la participación de las controladoras estaría valorizada en unos US$ 1.271 millones.

Ayer, el regulador suspendió las transacciones en bolsa de las acciones de CGE e Indiver (ver recuadro).

La operación se da en medio de la discusión sobre la futura regulación del mercado de distribución de gas por redes que impulsa el gobierno -y que también podría alcanzar al Gas Licuado de Petróleo (GLP)-, cuestión a la que las firmas se oponen señalando que el mercado no tiene características de monopolio natural. En 2013, el 57% del Ebitda de la compañía vino del sector gas. El gobierno busca reducir en 50% la tasa de rentabilidad para las firmas distribuidoras de gas por redes, desde el 5% actual a un 2,5%, y también pondría en revisión la tasa de costo de capital de la industria, actualmente en un 6%.

Due diligence

CGE informó que la operación se encuentra en proceso de due diligence, para lo cual el directorio acordó dar acceso a los interesados a información interna de la sociedad respecto de su situación operacional, económica, financiera, contable y legal.

En el mercado estiman que el proceso duraría unos 90 días, luego de lo cual los interesados realizarían una oferta a firme.

La operación también deberá sortear otras barreras antes de concretarse. Fuentes señalan que como CGE participa en el negocio de distribución eléctrica -a través de CGE Distribución- un posible cambio en la propiedad de la firma deberá ser informado a la Comisión Nacional de Energía (CNE), ya que la compañía cuenta con contratos licitados para atender a los clientes regulados, entre ellos los residenciales. La firma es la mayor distribuidora del país por número de clientes, con un total de 2,59 millones entre Arica, una parte de la Región Metropolitana y hasta la Región de la Araucanía.

UNA HISTORIA DE DESENCUENTROS

A mediados de 2011, y tras 10 años y ocho meses, las familias controladoras de CGE -los grupos Marín, Almería y Pérez Cruzdieron término anticipado al pacto de accionistas con el que controlaban la compañía desde el año 2000. La decisión fue tomada por los representantes de las familias Marín y Hornauer, los que no habrían informado a los representantes de la familia Pérez Cruz, causando la molestia de sus representantes. Desde ese fecha que la firma no cuenta con un controlador, pero tanto los Marín como el grupo Almería (Hornauer) han actuado con lo que definieron en su momento como "criterios comunes respecto del control e influencia decisiva en la administración de CGE".

El origen de la disputa fueron los desacuerdos respecto de la conformación del gobierno corporativo de la firma, en particular del número de directores que le correspondía a cada grupo, cuestión que no había sido definida en el acuerdo original, y los malos resultados de la compañía, los que finalmente terminaron con la salida del gerente general de la época, Pablo Guarda, hombre cercano al presidente de la firma, Jorge Marín. Luego de esto se inició un proceso de mediación en el Centro de Arbitraje y Mediaciones de la Cámara de Comercio de Santiago (CCS) -a cargo del árbitro Luis Figueroa del Río- que finalmente fracasó.

BOLSA SUSPENDE OPERACIONES

Los títulos de la eléctrica estuvieron entre las principales alzas de la sesión en la bolsa, al avanzar 4,70% a $ 3.330,40, en una jornada de altos montos transados que llevó a la Bolsa a suspender sus operaciones entre las 9 y las 11 de la mañana. De hecho, en la jornada se negociaron más de $ 8.000 millones en papeles de la compañía, más de todo lo transado en lo que va de octubre. Los títulos de Indiver, propietaria de cerca del 11,2% de CGE, treparon 31,03% a $ 308 cada una, luego de lo cual también fueron suspendidos.

Apenas cuarenta minutos después de la apertura del mercado -que abrió con los títulos de la eléctrica suspendidos- el gerente general de CGE, Eduardo Morandé, reconoció vía hecho esencial la recepción de una oferta “no vinculante” para la adquisición de la totalidad de las acciones constitutivas de la propiedad de la sociedad.

Fuentes del mercado señalaron a PULSO que los tres grupos controladores, las familias Marín y Pérez Cruz y el grupo Almería, aceptaron preliminarmente los términos de la propuesta. No fue revelado oficialmente el oferente.

En la comunicación, Morandé planteó que los accionistas mayoritarios de la compañía (que en conjunto manejan más del 65% de la propiedad de la empresa energética), habían recibido propuestas que contemplarían “la formulación de una oferta pública que se dirigiría en términos igualitarios a todos los accionistas de CGE para la adquisición de la totalidad de las acciones emitidas, con un mínimo de la mayoría absoluta de las acciones y el control de CGE”.

Según precisó el timonel de la empresa energética a través de un comunicado público, la mesa de la compañía decidió por unanimidad “dar acceso a información interna, con el objeto de que se realice un proceso de revisión denominado due diligence. Este proceso no se encuentra terminado”, señaló Morandé.

A ello se añade que en caso de formularse una OPA, requeriría de al menos el 50+1 de las acciones o un cambio en el control para ser declarada exitosa.

Si bien no ha sido revelado el precio de la oferta, algunos actores del mercado especulan que podría acercarse a los US$3.000 millones e incluso por sobre esa cifra, considerando que el market cap del cierre de ayer fue de unos US$2.350 millones y que normalmente estas operaciones incluyen un premio respecto del cierre de los títulos previo de hacerse públicas las negociaciones.

A ello se suma el potencial del negocio del gas, en el que la empresa está presente a través de su filial Gasco y, vía ésta compañía, de Metrogas. Al ser socia del terminal GNL Quintero, la compañía tiene acceso privilegiado a los incrementos de capacidad del puerto de licuefacción y a contratos de largo plazo, lo que genera el interés de los productores de energía que requieren de este insumo para operar centrales de ciclo combinado.

Además -y a pesar del interés del gobierno por regular las tarifas en el negocio de distribución de gas natural- la idea de incrementar el consumo del energético para suplir a la leña en el sur del país también potencia a CGE.

En ese sentido, el holding es el propietario de las principales redes de distribución de gas natural en la zona, como Innergy y Gas Sur, lo que la posiciona fuertemente en este negocio.

No obstante, la falta de un indicador de precio de la oferta hizo mantener la cautela a los agentes de mercado.

Ayer, los títulos del holding subieron 4,7% -acumulando un incremento de 17,06% sólo en lo que va del mes de octubre, aunque durante el día llegaron a subir casi 7%. Aunque esa especie de freno con el que se movió la acción de CGE ayer tiene que ver, no obstante, porque está latente la posibilidad de que la OPA finalmente no sea exitosa, lo que dependerá de las familias controladoras que tienen la cantidad de acciones necesarias como para hacer fracasar la operación.

La movida de los controladores, según especulaciones, apuntaría a apurar a los oferentes -el nombre que ronda es el del fondo australiano IFM Investors, propietario de la generadora Pacific Hydro- a lanzar pronto una oferta vinculante antes de que el precio siga subiendo.

En esa línea iría, precisamente, la filtración del fin de semana, que según fuentes provino de la propia compañía.

El hecho de que IFM Investors sea dueña de Pacific Hydro podría hacer intervenir a la Fiscalía Nacional Económica, lo que en ningún caso podría paralizar la operación, pero sí podría, eventualmente, poner algunas condicionantes y dilatarla más de lo presupuestado por los interesados.

Otro punto relevante en este principio de acuerdo para enajenar CGE tiene que ver con la fecha en la que los controladores de CGE fueron notificados del interés de IFM Investors por ingresar a la propiedad de CGE. Según fuentes, las conversaciones datan del año pasado y ya estarían en una fase terminal.

El premio por Emel

Aunque se trata de empresas distintas, un antecedente de lo que esperan los dueños de la compañía es el premio que pagó en 2007 CGE por el grupo Emel, distribuidora eléctrica que opera en el norte y centro del país y que CGE adquirió mediante una OPA.

Entonces, el premio ofrecido por las familias Marin, Pérez Cruz y Hornauer a la estadounidense PPL llegó al 3%, desembolsando unos US$660 millones.

Si se considera que Emel tenía, al momento de la compra, 580 mil clientes, el valor pagado por cada cliente supera levemente los US$1.130. Así, si se calcula que CGE tiene 2,4 millones de clientes, el precio rondaría los US$2.500 millones.

A eso habría que agregar los activos en el área de gas tanto en Chile como en Argentina, más las mencionadas participaciones en Metrogas, las distribuidoras del sur y la participación en GNL Quintero.

Si bien se especuló con la recepción de una oferta sólo por el negocio de la distribución, el documento presentado por CGE aclara que la venta se haría por el total de las acciones de la sociedad.

Ello dejaría fuera de carrera a EPM, la colombiana que en Chile está presente en el negocio de las energías renovables y que estaba interesada en analizar la adquisición de CGE Distribución, sin contar con los demás activos.

Hace dos años, CGE se deshizo de los activos de generación incluidos en Ibener, por el que la estadounidense Duke Energy pagó US$440 millones. Esa operación también fue seguida de cerca por Pacific Hydro -vehículo en Chile de IFM Investors- y por la propia EPM que efectivamente presentó una oferta, pero que fue desplazada por la de la norteamericana.

Los otros negocios de los controladores de la eléctrica

Los Marín Correa, los Pérez Cruz y los Hornauer han diversificado su portafolio de inversiones, el que no sólo se remite a sus acciones en CGE.

El primer grupo apostó por el área inmobiliaria, entrando en la propiedad de Territoria, para luego vender su parte.

Hoy, uno de los principales negocios de la familia es su participación en Detroit Chile. La firma posee dos principales segmentos de negocios: Naval, que se dedica a la construcción de embarcaciones en Brasil y Chile, incluyendo la prestación de servicios marítimos y portuarios. Luego está Motores, que representa a reconocidos fabricantes a nivel global, destacando la prestación recurrente de servicios de mantenimiento y asesoría técnica, especialmente a empresas de la gran minería a través de contratos de largo plazo con sus clientes.

Por su parte, los Pérez Cruz tienen una serie de sociedades agrícolas, y han desarrollado la viña que lleva los apellidos de la familia.

El clan destaca por la calidad de sus vinos y por la premiada arquitectura de su bodega en Paine, Región Metropolitana.

Los Hornauer han apostado por el negocio inmobiliario y debutarán próximamente en la industria hotelera con un inmueble en Maitencillo.

El “pacto” entre los Marín Correa, los Pérez Cruz y los Hornauer fue firmado en noviembre del 2000 para “defender” a la firma energética CGE del ingreso de la estadounidense PP&L a la propiedad de la empresa.

No obstante, en el 2011, tras hacerse públicas las desavenencias entre las familias, los accionistas de los denominados Grupo Familia Marín y Grupo Almería decidieron poner término al pacto controlador celebrado conjuntamente con la Familia Pérez Cruz.

Los grupos Almería y Familia Marín reconocieron que no fue posible superar a través de la mediación, ante el Centro de Arbitraje y Mediación de la Cámara de Comercio de Santiago, las discrepancias con el grupo Pérez Cruz iniciadas a raíz de las designaciones en los directorios de algunas filiales de la compañía.

Para muchos fue la muerte del ex presidente de CGE, Gabriel del Real, en septiembre de 2006, el origen de las discrepancias. Su deceso, luego de 38 años en la mesa de la firma, dio paso a que dos fuerzas contrapuestas tuvieran libertad para confrontarse.

Casado con Loreto Marín Estévez, Del Real era la unión entre las diversas ramas de los grupos controladores.

El ex presidente era el puente de comunicación entre los Pérez Cruz y los Marín. Con su fallecimiento, y con la llegada de Jorge Marín Correa a la presidencia del grupo en los meses siguientes, las facciones encontraron espacio para dar a conocer sus divergencias.

Hasta ese momento, los líderes que manejaban la compañía eran Del Real, José Claro (padre del empresario Juan Claro) y Pablo Pérez Zañartu, padre del actual director de la distribuidora eléctrica. La venta de Claro a la estadounidense PP&L, en 2000, deshizo el histórico triunvirato que gobernaba el holding y gatilló un reacomodo de fuerzas. La muerte de Del Real acrecentaría la brecha.

En 2007, el directorio de CGE se preparaba para el ingreso de directores independientes. Para evitar que se diluyera el poder, Pablo Pérez Cruz conversó con Jorge Marín y le hizo una propuesta: aumentar de siete a nueve los miembros de la testera, para mantener intactas las fuerzas al interior de la mesa y dejar espacio para dos integrantes externos.

Marín dijo que lo pensaría. Sin embargo, a días de la reunión en la cual se renovó el directorio, habría comunicado que no se modificaría la cantidad de sillones. La rama de los Pérez Cruz debía conformarse con Pablo como su representante, y con sumar a un independiente como su aliado. El elegido: el ex gerente general de Gener, Juan Antonio Guzmán.

El impasse fue superado, pero no olvidado por los Pérez Cruz. Dos años después, un fondo extranjero se interesó en Gasco, filial de CGE, e hizo una propuesta a Marín.

Si bien las conversaciones no rindieron frutos, para el clan Pérez el solo hecho de haber evaluado vender una firma especialmente importante para ellos les molestó. Fue el jefe de la familia, Pablo Pérez Zañartu, quien levantó Gasco y la transformó en la más importante de su rubro.

Desde ahí los ánimos quedaron resentidos, hasta el quiebre definitivo.